Address

304 North Cardinal St.

Dorchester Center, MA 02124

Work Hours

Monday to Friday: 7AM - 7PM

Weekend: 10AM - 5PM

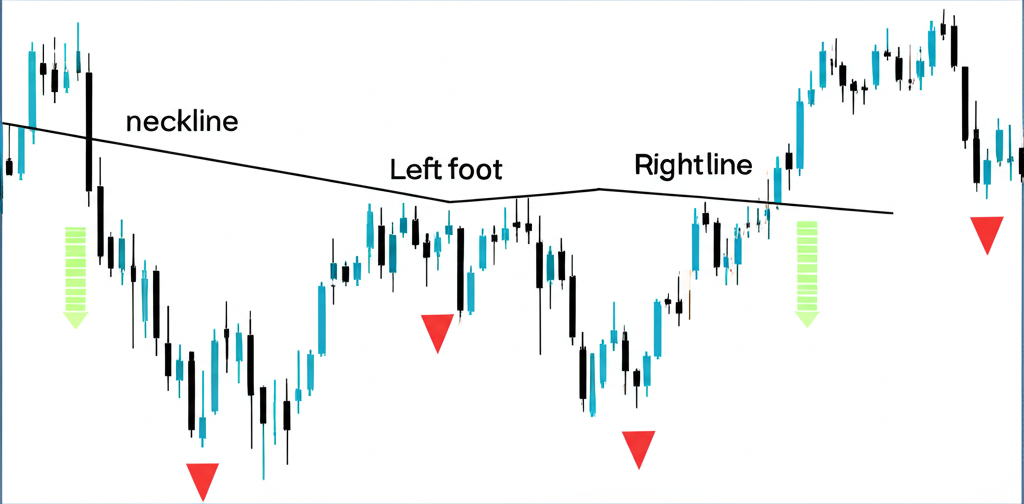

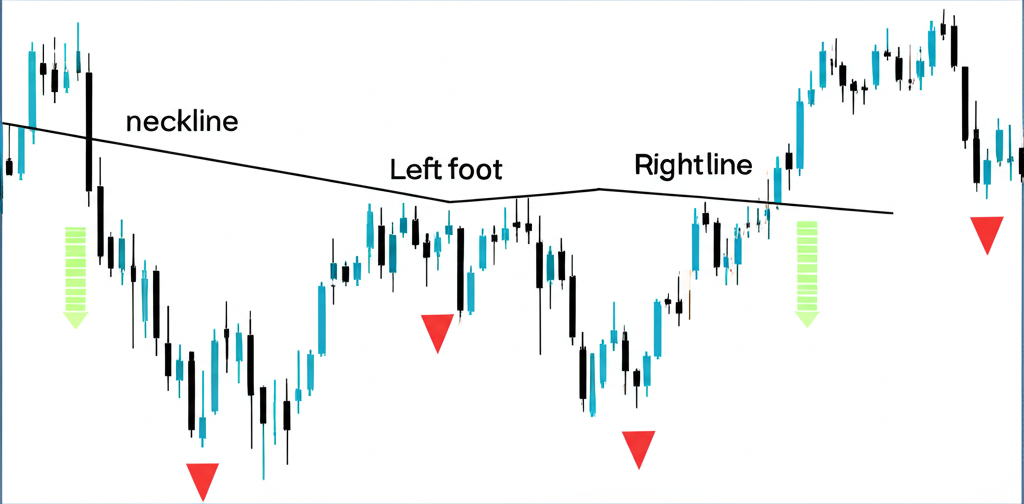

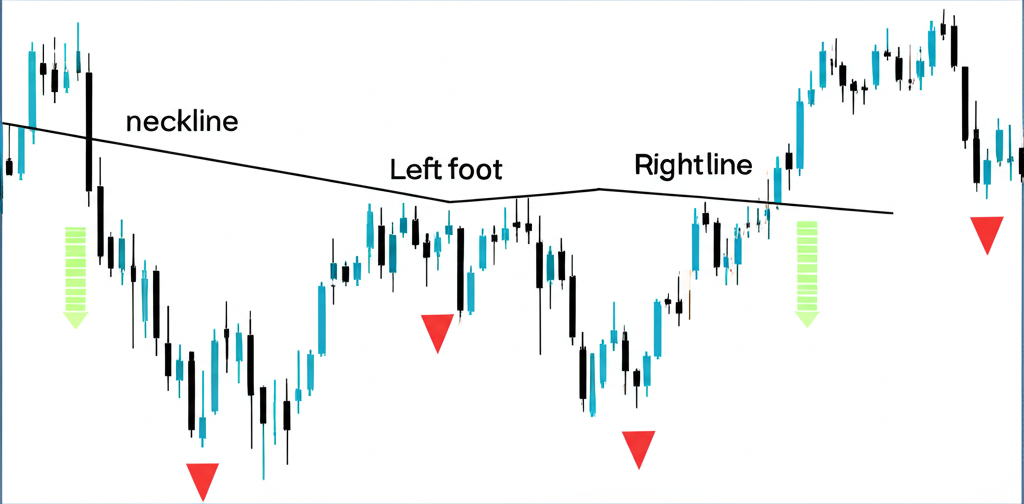

在技術分析的世界裡,W底型態又叫雙重底型態,是一種關鍵的反轉信號。它往往表示股價或金融商品在經歷漫長下跌之後,終於找到支撐點,準備轉向上漲。這型態之所以命名為W底,是因為在K線圖上,它看起來就像字母W那樣,有兩個相近的低谷,中間夾著一個小高峰。

W底型態的基本結構包含兩個低點,投資人常稱它們為左腳和右腳,兩個低點之間則有一個高點,形成所謂的頸線。這種圖形出現時,顯示賣方勢力正在減弱,買方逐漸聚集力量,準備反攻。透過觀察這種型態,我們能更清楚看到市場如何從低迷中復甦。

從本質上說,W底型態源自買賣雙方的拉鋸戰。股價先跌到左腳低點,這時買家開始進場,價格小幅回升到中間高點。但賣方還沒完全放棄,又把價格壓回右腳。不過,這次下跌通常沒那麼猛烈,而且不會低過左腳。這反映出賣壓已經耗盡,買方在右腳附近再度发力,推升價格穿越頸線,從而結束下跌,開啟新漲勢。對投資者來說,這是個強勁的買入提示,暗示未來可能有不錯的回報機會。

要更深入掌握W底的特點,不妨和其它底部型態比較一下,這有助於突出它的獨到之處。比如,V型反轉是價格短暫暴跌後馬上強力反彈,沒有太多橫盤,形狀像個尖V。相較之下,W底有兩次觸底和中間的調整,過程更緩和,也更容易抓到訊號。另一個是頭肩底,它有三個低點,中間那個最深,像頭和兩個肩膀,也一樣用頸線確認突破。不過頭肩底通常花更長時間形成,結構更繁雜,但和W底一樣,都是可靠的反轉指標。

準確辨別W底型態是交易成功的基礎。這不只看外形,還要搭配成交量和價格走勢,特別是頸線的突破,才算真正確認。

W底的核心就是那兩個低點:左腳和右腳。理想狀態下,右腳的低點和左腳差不多高,或稍微高一點,但絕對不能低過左腳的最低價。如果右腳明顯更低,型態就變得不那麼可靠,可能轉成其它較弱的底部,需要格外小心。這兩個點位,代表市場在同一價位區間,兩度得到買盤撐住。

頸線是W底裡最重要的參考線,它連接左腳上漲後和右腳下跌前的最高點。通常這線是水平的,不過有時會微微斜一點。畫好頸線,能幫你精準找到突破位置,因為它就是上方主要的阻力區。

成交量就像驗證器,能證明W底是不是真的有效。它的變化模式大致是這樣:左腳下跌時,量通常會放大,顯示賣方壓力大;左腳反彈時,量也該增加,代表買家進場了;右腳下跌時,量明顯縮小,這是關鍵,意思是賣方已經沒力氣了;等到右腳反彈突破頸線,量必須爆衝放大。這才算W底正式成立,大筆資金湧入,多頭完全主導。

價格和量的配合,是判斷W底成敗的要訣。沒量的突破,多半是假的。

以下表格整理了W底辨識的要點:

| 要素 | W底型態特徵 | 量價關係 | 重要性 |

|---|---|---|---|

| 左腳低點 | 下跌趨勢中第一個低點 | 下跌時量大,反彈時量增 | 初步止跌訊號 |

| 中間高點 (頸線) | 左腳反彈後的波峰 | 反彈時量增 | 未來突破的阻力位 |

| 右腳低點 | 第二次探底,通常與左腳持平或略高 | 下跌時量縮 | 空方衰竭的關鍵訊號 |

| 頸線突破 | 股價收盤價站穩並穿越頸線 | 必須伴隨「巨量放大」 | 型態確立,買入訊號 |

| 回測頸線 | 突破後可能回落至頸線,但不跌破 | 回測時量縮 | 二次確認買點,更為穩健 |

真正突破頸線,才是W底成立的證明。有效突破的標準包括:收盤價穩穩站在頸線上;K線主體大部分或全穿越頸線;突破後,至少維持一兩個交易日在上方。如果只是盤中碰一下,收盤卻回去了,就可能是假突破。

突破後,價格有時會回頭測試頸線,這叫回測。回測是多頭在消化賣壓,或確認支撐強度的過程。如果回測時量縮小,且價格在頸線撐住後再漲,這是個更好的買點。但如果跌破頸線,就得警覺了。

W底不只是圖表上的線條,它還反映了市場參與者的心態轉變,以及買賣雙方的角力。搞懂這層心理,能讓你更敏銳地捕捉市場脈動。

下跌初期,大家充滿恐慌,急著賣出,價格直奔左腳。有些人覺得已超跌,開始小買,推升到中間高點。但空頭還強,很多人不信反彈,又賣壓回來。等到右腳,情緒又低落,但賣的人少了,量也縮,顯示割肉的籌碼快沒了。那些早進場的資金再加碼,新買家看到賣壓弱,也跟進。這次反彈,信心回來了。突破頸線時,空頭開始補倉,多頭追漲,量爆發,掀起大漲。

主力往往在低點吸貨,利用恐慌建倉。突破時,他們拉升,引散戶跟風。這不只技術,更是從絕望到樂觀的轉折。

確認W底後,重點轉到交易策略:怎麼進場、設停損、計劃出場。這樣才能把機會變成實際獲利。

依風險偏好,W底有不同進場方式:激進的在右腳反彈確認時買,風險高但潛力大,要看量和K線如晨星或錘子;穩健的等突破頸線,伴隨巨量,收盤站穩;保守的等回測頸線,量縮不破,才進,風險低但可能少賺點。

停損是保護資本的鐵律。激進進場,停損設右腳低點下2%-3%;穩健或保守,設右腳低點下或回測低點下。跌破就走,別猶豫。如FINRA強調,紀律停損是關鍵。

出場決定獲利能否鎖定:到目標價分批賣;見高檔反轉如長黑K或M頭,就出;型態失敗,馬上離場。

算目標價,能估計漲幅。公式是:目標價 = 頸線 + (頸線 – 最低點)。

步驟:找最低點(左或右腳);找頸線價;算高度;從頸線加高度。

比如最低100元,頸線120元,高度20元,目標140元。這是參考,不是絕對。到目標時,看量縮或K線反轉、阻力位,結合其它指標決定。

市場上W底不總是完美,有變體要留意。

標準W底右腳不該低過左腳,但若發生,還是可參考:意味空頭還強,但若右腳量極縮,反彈猛,突破量大,就有效。風險高,但成功漲勢更猛。

三重底像W底延伸,有三低點兩高點。更罕見但強勁,多一次測試,時間長,突破後漲更多。量逐漸縮,最後巨量。

單用W底有盲點,結合指標更準:RSI右腳底背離,強買訊;MACD低檔金叉柱轉正,確認;KD超賣金叉,也好。

多指標過濾假訊,如TradingView平台教的,分析量與指標,提升能力。

W底不是百發百中,知失敗徵兆和對策很重要。

右腳後再破低,空頭還旺,支撐破,繼續跌。

反彈碰不到頸線或量縮回頭,多頭弱;假突破盤中過但收盤不穩或速回,量不大。

突破後量不放大或縮,上漲不穩,易回落。

見徵兆:已進場停損出;未進放棄計劃;檢討學習。

用虛擬案例看W底應用。

股票XYZ從200跌到100。左腳100止跌量大,反彈120;右腳105撐住量縮;突破120量爆收125。穩健進場停105下。回測120不破,漲到140以上,獲利。

股票ABC左腳80反彈90;右腳82量縮;試破90到92但收89量不足,次日破82量大。激進進停82下出;穩健未進。失敗,避免大虧。

案例顯示,精準辨識和紀律是關鍵。

W底型態是技術分析的利器,幫投資者抓趨勢轉折,從恐慌到信心,多空轉換。

核心包括定義圖形、量價、辨識、策略、變體與指標。

但技術非萬靈丹,結合基本面、趨勢、經濟。風險管理和紀律最重要。分散資金,準備最壞,投資有險,謹慎為上。

W底型態(Double Bottom)是一種技術分析中的底部反轉型態,其K線圖形呈現類似英文字母「W」的形狀,由兩個大致相同的低點和一個中間高點(頸線)組成。它通常預示著股價下跌趨勢的結束和上漲趨勢的開始。

與V型反轉的主要區別在於:V型反轉是指股價在短時間內急劇下跌後迅速反彈,幾乎沒有底部盤整,形成尖銳的「V」字形。而W底則有兩次探底的過程,中間伴隨一次反彈,形成一個較為平緩的底部結構,其形成時間通常較長,底部也較為堅實。

判斷W底型態有效性的關鍵訊號包括:

W底型態的頸線是連接左腳反彈後與右腳下跌前所形成的最高點。這條線通常是水平的,但也可能略微傾斜。在交易中,頸線具有以下作用:

當W底的右腳低於左腳時,這個型態仍然可能具有參考價值,但需要更謹慎地解讀。這種情況通常表明市場在第二次探底時空方力量依然較強,甚至能夠再次突破前低。

解讀的關鍵在於:右腳下跌時的成交量必須是極度萎縮的,表明拋售壓力已近枯竭。隨後,右腳的反彈必須強勁,且突破頸線時的量能放大程度要比標準W底更為顯著,才能確認其反轉的有效性。這種型態雖然風險較高,但一旦成功,其上漲的爆發力可能更強。

W底型態的目標價(漲幅滿足點)通常採用以下公式計算:

目標價 = 頸線價位 + (頸線價位 – W底最低點)

計算步驟為:

設定進場、停損和出場點需要考慮投資人的風險偏好:

W底型態失敗常見的原因包括:

出現失敗訊號時的應對策略:

W底型態可以與多種技術指標結合使用,以提高交易勝率,例如:

這些指標的輔助確認有助於過濾假訊號,提升交易決策的可靠性。

W底型態作為一種通用的技術分析型態,其基本原理和辨識方法在股票、期貨和外匯等不同金融市場中是相通的。然而,具體應用時仍需考慮各市場的特性:

儘管如此,核心的量價關係和頸線突破原則仍然適用。

W底型態的出現並不能保證股價一定會上漲。它只是一種「高機率」的反轉訊號,但任何技術型態都有其失敗的可能。投資人在應用W底型態時,需要注意以下風險:

因此,投資人務必結合風險管理、資金控管以及其他分析方法來綜合判斷,而非盲目依賴單一型態。