Address

304 North Cardinal St.

Dorchester Center, MA 02124

Work Hours

Monday to Friday: 7AM - 7PM

Weekend: 10AM - 5PM

## 導言:基準利率與公債殖利率,牽動你我財富的兩大核心指標

金融市場總是變化莫測,其中基準利率和公債殖利率這兩個指標,總是讓投資人牽腸掛肚。它們不僅能反映整體經濟的脈動,還會直接左右個人資產的安排以及企業的融資開支。從股市的起伏、匯率的震盪,到房貸利率的升降,都離不開這兩個因素的影響。不少投資者對它們的概念還頗感迷糊,不知道兩者如何互動,更別提該怎麼用這些訊息來拿捏投資的節奏了。

這篇文章會用簡單易懂的方式,拆解基準利率和公債殖利率的含義、它們之間那種錯綜複雜的互動方式,以及左右它們變動的主要力量。我們特別會把焦點放在台灣和香港的市場上,看看這些全球性的經濟指標如何在本地發酵。最後,還會分享一些實用的操作建議,讓你在各種殖利率情境下,能夠聰明地佈局資產、避開陷阱,從而穩穩地駕馭市場的風浪。

## 基準利率是什麼?中央銀行的貨幣政策工具箱

基準利率是中央銀行為了實現貨幣政策的目標,例如維持物價穩定、促進充分就業或推動經濟成長,而訂定的核心利率水平。它就像整個國家利率體系的基石,會深深影響銀行的資金成本和市場的資金流通。

拿美國來說,聯邦儲備系統的聯邦基金利率就是它的主要基準利率,這是銀行之間隔夜拆借多餘準備金的目標利率。在台灣,中央銀行則有重貼現率、擔保放款融通利率和短期融通利率,其中重貼現率最常被當作政策利率的代表。央行一旦調整基準利率,就會馬上波及商業銀行向央行的借款費用,接著傳到銀行間拆款利率、企業的貸款利率、消費者的房貸利率,甚至存款利率也會跟著動。

舉個例子,聯準會從2022年到2023年為了壓住高漲的通膨,連續升息,把聯邦基金利率的目標區間從幾乎零拉高,這讓美元借錢的成本大幅上揚,對全球金融圈帶來連鎖效應。如果你想追蹤它的政策走向,不妨看看聯準會的聯邦公開市場委員會會議日程與決議。

## 公債殖利率是什麼?一窺債券市場的健康指標

公債,也就是政府債券,是政府為了籌錢辦公共事務而發行的債務證明。因為有國家信用背書,它通常被認為是風險最低的投資選擇,因此公債市場的變化,常被用來診斷整個金融體系的體況。

殖利率簡單說,就是投資人握有債券到到期,能拿到的年化回報。它會考慮債券的票面利率、買進價格、票面價值,以及剩餘到期時間。雖然計算起來有點繁瑣,但基本道理是:債券價格掉下去,殖利率就會漲上來;價格漲上去,殖利率就往下掉。這是債券世界裡鐵律般的反向連結。

不同期限的公債殖利率,比如3個月、2年、10年或30年,都顯示市場對未來各階段經濟的看法。其中,10年期公債殖利率特別重要,常當作無風險利率的標準,用來評價股票或房地產等有風險資產的價值,也能透露出市場對長期經濟成長和通膨的預判。

## 基準利率與公債殖利率的關鍵聯動機制

基準利率和公債殖利率的關係緊密而多變,主要透過幾個管道互相拉扯。

首先是資金成本的效應:央行調高基準利率,會讓商業銀行的借錢費用跟著漲。銀行之間的拆借利率也會上揚,銀行發新債或找其他融資時的開支增加,這就逼著公債等固定收益產品的發行者,得開出更高的殖利率來爭取買家。

其次是市場預期的力量:央行的政策宣告和利率決定,會形塑投資人對未來經濟、通膨和貨幣走向的看法。如果大家覺得通膨會繼續燒,或央行還要升息,投資人就會要更高的殖利率來對沖購買力流失,或等著未來更好的回報,結果推高公債殖利率。

再來,基準利率像短期無風險利率的定海神針,對長期公債殖利率有引導作用。雖然長期殖利率受各種因素干擾,但短期利率的變化還是會左右市場對長期趨勢的猜測。

比方說,央行預告或真的升息,短期公債殖利率會馬上跳動,長期殖利率也會因為市場調整對經濟和通膨的預期而跟漲。降息的話,殖利率則會往下走。這種連動,讓基準利率變成預測公債殖利率的好幫手。

### 公債價格與殖利率:永恆的反向關係

公債價格和殖利率的反向關係,是債券市場的根本道理,搞懂這點,就能抓牢市場的脈絡。

當債券價格在市場上漲,新買家得花更多錢,才能拿到相同面額的債券和固定的利息,這讓他們的年化回報,也就是殖利率,看起來就低了。相反,價格跌時,新買家用便宜價錢入手,利息卻不變,年化回報自然就高了。

來看個簡單例子:一張面額1000美元、票面利率5%的債券,每年付50美元利息。如果市場價跌到950美元,買家花950美元買,每年還是拿50美元,殖利率約5.26%,比票面高。如果價漲到1050美元,殖利率就降到4.76%,低於票面。

這反向機制是債券投資的基礎,決定了你的盈虧和佈局方式。舉例來說,在利率上升的環境下,早買的債券價格可能壓抑,但如果你是新進場的,就有機會撿到高殖利率的便宜貨。

## 影響公債殖利率的多元因素:通膨、經濟成長與市場情緒

公債殖利率的軌跡不是單一力量主導,而是市場對各種經濟變數的綜合預期在作祟。

通膨預期是最關鍵的推手之一。如果投資人覺得未來物價會狂漲,就會要更高的殖利率來彌補錢的購買力被吃掉。即使央行沒動利率,高通膨預期也可能自己把殖利率拉高。像是2022年的全球通膨潮,就讓許多國家的公債殖利率跟著水漲船高。

經濟成長的展望也很重要。景氣看好時,企業賺錢更容易,錢會流向股票等高報酬資產,公債需求減弱,殖利率自然上揚。反過來,經濟低迷或前景黯淡,資金就湧向安全的公債避險,價格拉高,殖利率下滑。舉個歷史案例,2008年金融海嘯前,公債殖利率就因避險需求而壓低。

央行的其他工具也不能忽視,比如量化寬鬆(QE)時,央行大買公債,市場錢多,殖利率就低;量化緊縮(QT)則抽走資金,殖利率漲。國際資本的流動也會攪局:錢大量進某國債市,公債價格上,殖利率下。

此外,地緣政治風波或市場恐慌,常引發避險潮。像是烏克蘭危機或疫情爆發,資金擠進美國公債,價格飆,殖利率跌。這些因素交織,讓公債殖利率成為經濟的綜合溫度計。

## 殖利率倒掛:經濟衰退的警訊或過度解讀?

殖利率倒掛是指短期公債的殖利率超過長期公債,這在正常情況下不太見得,因為長期債券承擔更多時間和通膨風險,殖利率本該更高。所以倒掛常被當成經濟衰退的預警燈。

從歷史看,美國2年期和10年期公債倒掛後,幾乎每次都跟衰退掛鉤:2000年網路泡沫、2008年金融危機、2020年疫情前,都出現過。這反映市場擔心經濟走下坡,央行可能降息救市,壓低長期殖利率,而短期則因緊縮政策而高。

不過,倒掛不是萬靈丹。它預測不了衰退的確切時間或深度,有時中間會拖很久。現在的經濟環境,加上大規模QE和通膨衝擊,讓一些專家質疑它的準度。投資人該把它當成重要提示,但要搭配就業數據、製造業指數等其他指標來看,才能避開過度解讀的坑。

## 基準利率與公債殖利率對台灣/香港金融市場的影響

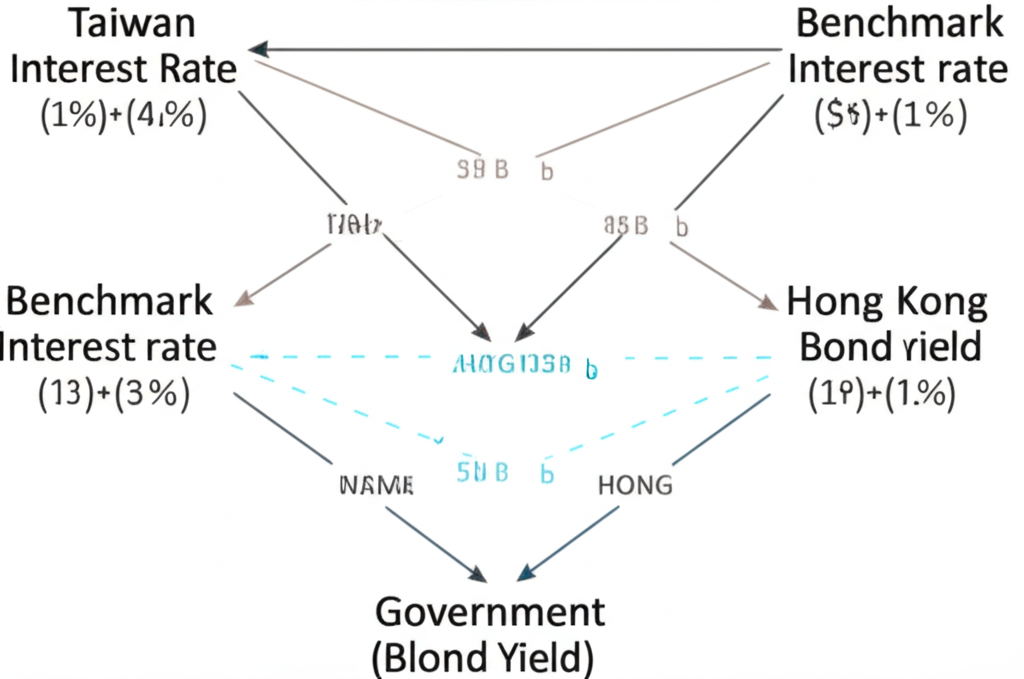

台灣和香港雖然有自己的央行和政策,但身為開放經濟,它們的金融圈跟國際,尤其是美國的基準利率和公債殖利率,連動緊密。

美國聯準會的利率變動,會直接拉高美元的借貸成本。升息時,美元資產更吸睛,資金可能從台灣、香港抽走,導致本地貨幣貶值,資金成本和公債殖利率也跟漲。美國10年期公債殖利率的波動,更是全球無風險利率的風向球。它漲了,全世界融資變貴,影響台灣香港企業的借錢開支,間接壓股市估值和房市。

在台灣,央行政策會顧及本地通膨、成長和與貿易夥伴的利差。調重貼現率等基準利率,直接衝擊銀行資金。台灣公債市場不算大,殖利率除了跟央行走,還受國內資金和壽險公司等大戶需求牽動。美國公債大變動時,台灣央行常出手穩利率和匯率,避免外衝擊太猛。想知道最新動態,可以上中華民國中央銀行全球資訊網瞧瞧。

香港則更直接,因為聯繫匯率讓港元綁美元,香港金融管理局的基準利率會跟美國聯邦基金利率同步。美國公債殖利率一動,香港銀行同業拆息(HIBOR)就跟,影響房貸和企業貸款。作為金融樞紐,香港公債殖利率也易受全球資金和情緒左右。數據可以從香港金融管理局的每月統計資料找。

## 投資者實戰指南:如何在不同殖利率環境下配置資產?

搞懂基準利率和公債殖利率的互動,對投資人的資產佈局和風險控管來說,簡直是必備功課。下面根據不同情境,給些實戰tips,幫你因應有方。

### 升息週期(殖利率上升):

債券價格會因殖利率反向而跌,所以建議把債券組合的存續期拉短,少碰對利率敏感的長期債,或轉向浮動利率債、短期高評級債,減輕衝擊。股市上,升息傷成長股,因為高折現率壓低未來獲利價值,這時可挑價值股、高股息股,或防禦型產業如公用事業、民生消費。現金部分,存款利率上漲,不妨放點進貨幣市場基金或短期定存,穩穩賺無風險收益。房地產則得小心,房貸利率漲,買房負擔重,投資時要重算現金流和回報。

### 降息週期(殖利率下跌):

殖利率掉,債券價格就漲,這是鎖定資本利得的好機會,可多配長期債或固定收益產品。股市有利成長股,低折現率抬高未來獲利現值,科技或非必需消費等週期股可能竄頭。現金的機會成本變高,別讓錢閒著,趕緊找其他出路。房市則受益,房貸利率低,需求旺,投資房地產的時機來了。

### 殖利率倒掛時期:

倒掛是衰退陰影,得多加小心。增加公債、黃金等避險資產,防範市場下挫。成長股的獲利預期易被砍,基本面要細查。挑有穩定現金流、低債務的公司,它們在低谷更扛得住。

### 不同年期公債的策略性角色:

短期公債穩、液好,適合短期停泊或亂市避風頭。中期公債平衡收益和靈活,可當組合核心。長期公債對利率最敏,波動大,但降息時資本利得最大,也常拿來對沖股市跌。

## 結論:掌握核心指標,穩健應對市場變局

基準利率和公債殖利率,是破解金融市場邏輯的兩大關鍵。它們不只定調資金成本和收益,還濃縮了市場對經濟、通膨和央行動向的集體智慧。從基本概念到互動細節,從全球因素到台灣香港的在地效應,再到投資操作,這篇文希望給你一個全景式的框架。

作為投資人,持續盯緊這些指標,搭配其他經濟數據和公司基本面,才是聰明決策的王道。市場永遠在變,沒有萬用公式。只有不停學習、隨機應變,才能在風雲變幻的金融場上,穩住陣腳、抓牢機會,讓財富穩步成長。

公債殖利率高低並沒有絕對的好壞。高殖利率雖然帶來潛在更高回報,但往往也暗示市場對經濟前景的擔憂,比如通膨預期強烈,投資人索求更多補償;或經濟放緩,資金逃向風險資產,公債價格跌而殖利率升。投資人要看清背後原因:

總之,評估時要綜合經濟環境、通膨走勢和央行動態,不能只看數字。

公債價格和殖利率的反向,來自債券固定收益的本質。債券一發行,就鎖定票面利率,比如每年5%。但在二手市場,價格會隨整體利率浮動。

原理在於:

殖利率升,新債券給更高報酬,舊債券的低票面利率就顯得沒競爭力。為了讓舊債券吸引買家,價格必須跌,讓新買家以低價入手,拿到足夠利息,殖利率才匹配市場。

對老持有人來說:

殖利率倒掛常被當成衰退前兆,尤其在美國,短期殖利率超長期,顯示投資人看衰未來,預期央行降息刺激經濟。

歷史上,美國倒掛多半伴隨衰退,如2000年泡沫、2008危機、2020疫情。但它不準時點或深度:

兩者聯動緊密,基準利率是央行把持的短期錨,透過預期和成本,牽動公債殖利率。

難分高下:基準是因,公債是果。但長期公債殖利率對融資、股市、房貸的廣泛衝擊,可能更深遠。

升息:

降息:

兩者都是長期指標,反映經濟成長通膨預期,但對基準利率的解讀有差:

10年期多看中期政策效應,20年期補長遠視野。

美國公債殖利率動,對台灣香港開放經濟衝擊大:

除了基準,公債殖利率還受:

投資人可借這些資訊調策略: