Address

304 North Cardinal St.

Dorchester Center, MA 02124

Work Hours

Monday to Friday: 7AM - 7PM

Weekend: 10AM - 5PM

近年來,中國人民銀行頻繁調整貨幣政策,其中降息動作尤為頻密,引發國際金融市場高度關注。作為全球第二大經濟體,中國一旦啟動降息,其效應不僅局限於境內,更會透過資本流動、貿易鏈結與匯率波動,向外擴散至亞洲乃至全球。從供應鏈重組到大宗商品價格變動,從區域貨幣競爭到地緣政經格局的重新洗牌,這股「政策漣漪」無所不在。對於與中國經濟緊密相依的台灣與香港投資人而言,能否準確解讀降息背後的動機與後續影響,直接關係到資產配置的成敗。本文將深入剖析中國降息的運作機制、驅動因素與跨市場衝擊,並為台港投資者提供具體可行的因應策略,協助在動盪中掌握先機。

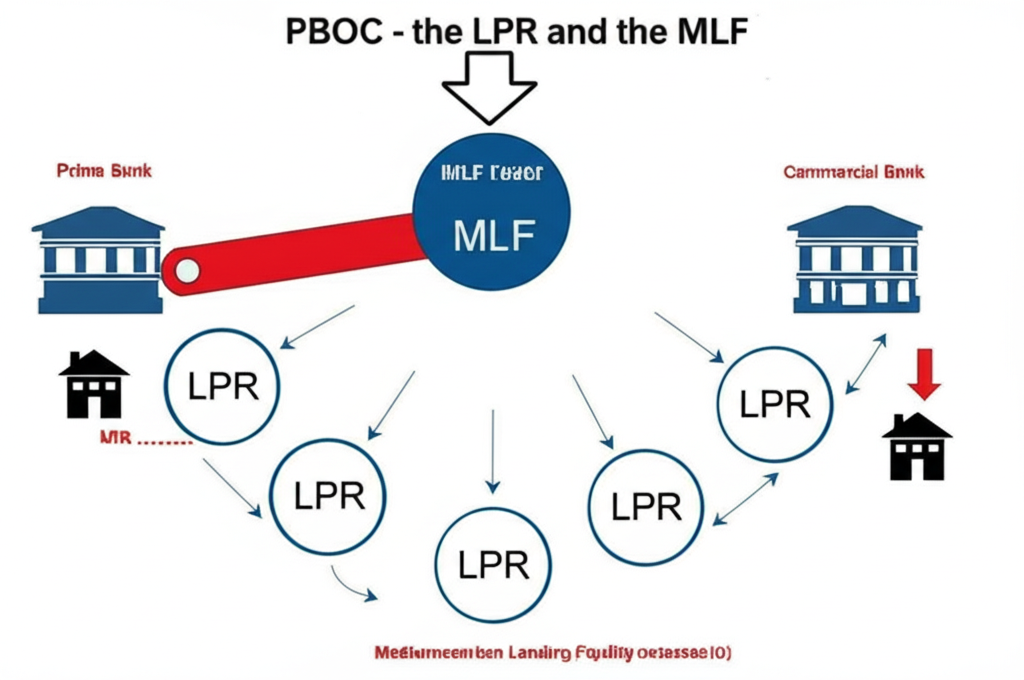

當市場談論「中國降息」,實際上指的是中國人民銀行透過一系列政策工具,引導整體市場利率下行,以降低企業與個人的資金成本,進而刺激經濟活動。這並非單一利率的調整,而是一套精密的政策傳導系統。在眾多工具中,最受市場矚目的是貸款市場報價利率(LPR)與中期借貸便利(MLF),兩者共同構成當前利率調控的核心架構。

LPR是商業銀行對最優質客戶放款的基準利率,也是多數企業貸款與房貸定價的參考依據。該利率由十八家代表性銀行每月報價,經全國銀行間同業拆借中心計算後對外公布,分為一年期與五年期以上兩檔,分別對應短期資金需求與長期信貸,如房貸。LPR的升降,直接影響民間融資成本與消費意願。

MLF則是人行向商業銀行提供中期資金的管道,其利率被視為LPR的「政策錨點」。當人行調降MLF利率,等於降低了銀行向央行借錢的成本,銀行隨之有誘因調降自身對外放款的LPR報價。這種「由上而下」的利率傳導,正是中國實現實質降息的關鍵路徑。例如在2023年,人行多次調降MLF利率,隨即引發LPR同步下行,目的正是為了減輕企業負擔、鼓勵投資與購屋,為經濟注入動能。

除了直接影響利率的MLF與LPR,人行另一項常用工具是調降存款準備金率,俗稱「降準」。此舉意指放寬商業銀行必須存在央行的準備金比例,釋放出可貸資金,增加金融體系的流動性。與降息不同,降準著重於「量」的調節,提供銀行長期穩定的資金來源,進而支持信貸擴張。雖然不直接改變利率,但充足的流動性往往會壓低市場資金價格,間接促成利率下行。

此外,人行也運用公開市場操作,如短期逆回購,來平滑資金面的波動;透過常備借貸便利(SLF)提供金融機構緊急流動性支持;甚至實施定向降準或專項再貸款,針對中小微企業、綠色產業等特定領域加強資金挹注。這些工具組合形成一個多層次的政策網絡,使人行能在不同經濟情境下靈活應對。

中國近年持續釋出降息訊號,反映其面對內外交困的經濟現實。在全球經濟動能減弱、國內結構性挑戰加劇的背景下,人行不得不透過貨幣寬鬆,為增長引擎補充動力。

中國經濟正經歷從高速增長向高質量發展的轉型期,GDP增速已從過去的雙位數逐步回落。儘管2023年經濟成長達5.2%,如彭博社報導所指出,整體復甦動能仍顯疲弱,尤其民間消費尚未全面回暖。疫情後的疤痕效應、就業市場壓力與收入預期不穩,抑制了民眾的消費意願。在此情況下,降息成為刺激內需的重要手段,透過降低貸款成本,鼓勵企業擴產、個人購屋與耐久財消費,試圖拉動總需求回升。

房地產行業的深度調整,是當前經濟最大的不確定來源。部分房企債務違約、爛尾樓風險與購房信心低迷,形成惡性循環,不僅衝擊上下游產業鏈,也對金融體系穩定構成威脅。降息在此時扮演救市角色,透過調降房貸利率,減輕現有貸款者的還款壓力,同時降低購屋門檻,吸引潛在買盤。此外,降低房企的融資成本,也有助於緩解其資金鏈壓力。然而,房市問題根源在於供需失衡與高槓桿結構,單靠利率工具難以根治,更多是爭取改革時間的緩兵之計。

在外部需求不穩、內部競爭加劇的環境下,企業投資意願普遍保守。尤其對資金敏感的中小企業而言,資金成本直接影響生存與擴張能力。降息能有效減輕其利息負擔,釋出更多資金投入研發、設備升級或市場拓展。人行在多份貨幣政策報告中強調,降低實體經濟融資成本是核心目標之一,正是希望透過資金活水,重新點燃民間投資的動能。

降息的效應如同投入水中的石子,激起層層漣漪,影響遍及宏觀經濟與各個產業。

理論上,降息可降低資金成本,刺激投資與消費,進而推動經濟成長。然而,當前中國面臨的並非通膨,而是物價持續低迷的通縮隱憂。因此,降息在當下更像是一劑對抗通縮的預防針。不過,若未來經濟復甦強勁,加上寬鬆政策累積,仍需留意物價反彈的可能。政策制定者必須在刺激成長與控管未來風險之間取得平衡。

金融市場對降息反應最為敏感。股市方面,利率下行雖有利於企業獲利與估值提升,但若市場解讀為經濟形勢惡化,反而可能引發賣壓。投資人更關注的是政策背後傳遞的訊號與實際效果。債市則通常受惠於降息,因利率下降使既有的高息債券更具吸引力,帶動價格上揚。至於匯市,降息縮小了中美利差,降低人民幣資產的吸引力,可能導致資金外流與人民幣貶值。如路透社曾報導,人行調降關鍵利率後,人民幣兌美元一度走弱,顯示市場對資本流動的擔憂。

房貸利率下降對房市是最直接的利多。對於自住與改善型買家而言,每月還款金額減少,購屋負擔減輕,有助於激勵交易量回升。對開發商來說,融資環境改善也能緩解現金流壓力。然而,居民對房價上漲的預期已轉向觀望,地方政府對土地財政的依賴也難以短時間改變。這些結構性問題非降息所能解決,因此政策效果多屬短期支撐,長期仍需制度性改革。

對製造業而言,降息降低營運資金成本,有利於技術升級與產能擴張。若伴隨人民幣貶值,更可提升出口產品的價格競爭力。然而,在全球需求放緩、貿易壁壘增加的背景下,這種優勢可能被抵銷。加上中國勞動力成本持續上升,部分產業鏈已外移至東南亞,單靠降息難以逆轉趨勢。未來製造業的競爭力,將更仰賴自動化、數位轉型與高附加價值的創新能力。

服務業與數位經濟的成長,高度依賴居民的消費力與信心。若降息能成功帶動薪資增長與就業改善,餐飲、旅遊、文化娛樂等行業將直接受惠。數位經濟領域,如電商平台、金融科技與人工智慧應用,則可望因資金成本降低而吸引更多投資,加速創新與市場擴張。但若收入預期持續疲弱,消費升級的願景仍難以實現。

中國作為全球供應鏈樞紐與商品消費大國,其貨幣政策變動,必然產生跨國溢出效應。

中國是全球最大的鋼鐵、銅、石油等原物料進口國。若降息有效刺激內需,將帶動對大宗商品的需求,推升國際價格。例如,基建投資增加會拉高鋼鐵與水泥需求,汽車銷售回升則利好石油與鋰礦。反之,若經濟復甦遲緩,原物料市場將持續承壓。此外,中國生產活動的穩定性,也直接影響全球供應鏈的運轉效率,任何大幅波動都可能引發上下游的庫存與交期風險。

中國降息引發的人民幣貶值壓力,可能對其他亞洲經濟體構成競爭壓力。為避免出口喪失價格優勢,韓國、東南亞國家甚至台灣,都可能面臨跟進寬鬆的誘因,進而引發區域性的貨幣競爭。台灣的出口導向產業,特別是電子與傳統製造業,將直接感受到價格競爭的壓力。而香港作為國際金融中心,資本流動與聯繫匯率制度的穩定性,也將因人民幣動向而受到考驗。

當中國利率相對走低,國際資金可能轉向利率較高的市場,如美國。這種資本外流若規模龐大,不僅會對人民幣匯率造成壓力,也可能衝擊新興市場的金融穩定。投資人需密切觀察中國的外匯存底、跨境資金流動與外債償還能力,以評估系統性風險。國際貨幣基金組織(IMF)也多次提醒,主要經濟體的貨幣政策分化,可能加劇全球金融市場的波動。

在中美戰略競爭加劇的背景下,貨幣政策已不僅是經濟工具,更承載戰略意涵。中國透過降息穩定國內增長,意在鞏固其在全球經濟的份額與影響力。與此同時,美國維持高利率以對抗通膨,形成政策路徑的背離。這種「政策差異」加劇了全球資本的重配置,也讓各國央行在制定決策時,必須納入地緣風險的考量,使金融市場的複雜度進一步提升。

面對中國降息帶來的變局,台港投資人需兼顧風險管理與機會掌握,靈活調整策略。

台灣與香港與中國的經貿往來密切,市場情緒與資金流動易受連動。若中國經濟因降息而穩步復甦,將有利於在陸設廠或營收來源集中的台股企業,如電子代工、塑化與汽配類股。港股方面,由於多數成分股為中國企業,恒生指數對政策變動極為敏感,降息若提振企業盈利預期,可能帶動大盤走強。然而,人民幣貶值將對新台幣與港幣構成壓力,台灣出口商雖可獲匯兌優勢,但也面臨報價調整的風險;香港則需留意資金外流對房市與股市的衝擊。

在不確定性升高的環境中,投資人應強化防禦性布局:

危機中往往藏有轉機。中國推動經濟轉型的同時,也創造新的投資主題:

人行未來是否持續降息,將取決於經濟數據與多重政策目標的權衡。

雖然中國目前面臨通縮壓力,為降息提供空間,但政策並非毫無限制。人民幣匯率穩定、中美利差擴大導致的資本外流風險,以及未來可能升溫的物價壓力,都將制約進一步大幅降息的空間。此外,過度依賴貨幣寬鬆可能延後結構性改革,反而累積長期風險。因此,人行將採取「小步快走」的方式,根據經濟數據動態調整,維持政策的靈活性與可信度。

降息是短期刺激工具,難以解決根本問題。房地產去槓桿、地方政府債務重整、提振民間消費信心,都需要財政政策與制度改革的配合。未來政策走向,將取決於貨幣、財政與產業政策的協同成效。唯有在穩增長與防風險之間取得平衡,才能實現經濟的可持續發展。

中國的降息政策,既是應對當下經濟壓力的必要手段,也是全球金融格局變動的一環。其影響不僅限於利率與信貸,更深入供應鏈、匯率與地緣政治的層面。對於台灣與香港的投資人而言,與其被動承受波動,不如主動理解政策邏輯,評估自身資產的風險曝險,並在專業分析的基礎上,制定彈性且多元的投資策略。密切追蹤人行動向、中國經濟數據與國際資金流動,將有助於在風浪中穩住航向,於不確定中發掘真正的價值機會。

是的,如果您的房貸利率是與LPR掛鉤的浮動利率,那麼中國人民銀行下調LPR後,您的房貸月供理論上會隨之降低。但具體調整時間和幅度會根據您貸款合同中約定的重定價週期而定。

降息確實會降低人民幣資產的吸引力,可能導致資本外流,從而對人民幣匯率形成貶值壓力。然而,人民幣匯率的走勢還受到多種因素影響,包括中國經濟基本面、中美利差、全球美元走勢以及人行的匯率管理政策等。不一定會持續貶值,但貶值壓力會增加。

香港作為國際金融中心,與中國大陸經濟高度聯動。降息可能影響港股中大量中國企業的盈利預期,進而影響恒生指數。同時,人民幣貶值壓力可能間接影響港幣匯率(儘管港幣實行聯繫匯率制),並對香港的資本流動構成挑戰。香港房地產市場也可能受到中國經濟情緒的影響。

降息(如MLF、LPR下調): 主要目的是直接引導市場貸款利率下行,降低企業和個人的融資成本,刺激投資和消費。

降準(下調存款準備金率): 主要目的是向銀行體系釋放長期流動性,增加銀行可貸資金,間接支持信貸增長。降準通常被視為更強烈的寬鬆信號。

短期內不太可能直接引發全球性通膨。目前中國面臨的是通縮壓力,降息旨在對抗通縮。但如果中國經濟因降息而強勁復甦,並大幅增加對全球大宗商品的需求,長期來看可能對全球物價產生上行壓力。這也取決於全球其他主要經濟體的貨幣政策走向。

除了降息和降準,人行還有多種工具:

未來是否繼續降息,將取決於中國經濟復甦的狀況、通膨壓力、人民幣匯率走勢以及國際貨幣政策環境。如果經濟下行壓力持續存在且通膨溫和,人行仍可能考慮進一步降息。頻率則會依據實際經濟數據和政策目標動態調整,不會有固定模式,通常會保持謹慎和靈活性。

如果降息成功刺激中國經濟,增加對工業原物料(如銅、鐵礦石、石油)的需求,可能會推高這些大宗商品的價格。對於黃金,降息可能導致人民幣貶值,從而增加人民幣計價的黃金吸引力,且在全球經濟不確定性增加時,黃金作為避險資產通常會受益。

由於降息可能帶來人民幣貶值壓力,購買人民幣相關的理財產品需謹慎評估匯率風險。雖然降息可能降低存款和理財收益,但也要考慮產品本身的收益率、風險等級以及您的個人投資目標和風險承受能力。建議在投資前諮詢專業理財顧問。