Address

304 North Cardinal St.

Dorchester Center, MA 02124

Work Hours

Monday to Friday: 7AM - 7PM

Weekend: 10AM - 5PM

美元在世界經濟中扮演關鍵角色,作為主要的儲備貨幣,它的匯率變化總是牽動全球市場的脈動。所謂美元貶值,就是美元對比其他重要貨幣的購買力下滑。這不只是個理論上的議題,還會直接衝擊個人的理財選擇、企業的貿易活動,以及各國的整體經濟走向。要想抓住美元貶值可能帶來的益處,首先得搞清楚它的基本含義。

簡單來說,美元貶值意味著用更少的其他貨幣就能換到一美元。比方說,原來一美元能換30台幣,現在可能只剩28台幣,這就顯示台幣對美元變得更有價值,而美元則是相對弱勢了。這種變化往往不是孤立的,而是受多種力量驅動,影響層面廣泛。

美元為何會貶值?這背後牽涉到各種因素,通常是幾個面向同時發酵:

總之,美元貶值是個充滿變數的過程,其成因會隨著時局演變。對投資人或一般大眾來說,熟悉這些機制,就能更從容地面對變化,做出適合的規劃。

美元進入弱勢階段時,全球資本往往會重新洗牌,這給有遠見的投資人開啟了難得的獲利窗口。這種貶值不只波及匯率,還會連動股票、債券和大宗商品等領域。透過洞察這些轉變,您就能在市場起伏中發掘成長的可能。

在這樣的環境下,以下資產類型和策略值得留意,它們可能從美元走弱中脫穎而出:

黃金向來是對抗不確定性的利器,它的價格和美元通常反向而行。美元下滑時,以美元標價的黃金就會漲價,因為買家得花更多美元才能入手相同份額。其他大宗商品如石油、銅或農產品也類似,變得更吸引買家,需求上揚帶動價格。投資人可以透過黃金相關的ETF、期貨,或礦業公司的股份參與;大宗商品則可選能源類ETF、農產品合約或產業股,像是能源巨頭的股票,來捕捉趨勢。

美元疲軟等於其他貨幣相對強勢,所以把資金轉向非美元資產,能降低風險並抓住別國的經濟紅利。比如歐元、日圓、英鎊或瑞士法郎,還有亞洲一些穩健貨幣,都可能吸引熱錢。實務上,您可以買這些貨幣的存款、債券,或相關的基金和ETF,例如富蘭克林坦伯頓全球債券基金,從匯率獲利和資產升值中雙重受益。舉例來說,歐洲經濟復甦時,相關資產往往表現亮眼。

美元弱勢常見資金湧入新興市場,因為這能緩解這些國家的美元債務壓力,改善財政。更重要的是,它們的出口品在國際上更有競爭邊際,經濟因此加速。這股樂觀情緒會推升股市和債市信心,低美元利率也讓高收益債券更誘人。投資管道包括新興市場ETF、債券基金,或針對特定國家的股票和債務,像是印度或巴西的成長股,就能分享這波浪潮。

不同產業對美元貶值的反應各有不同。對那些出口到美國或美元市場的企業來說,貶值讓產品更便宜,銷售和市占率易擴大;匯回本幣時,還能多賺一筆。相反,依賴進口原料的公司成本可能上漲。所以,重點鎖定出口型或本土替代進口的企業,例如台灣科技業或紡織廠,在供應鏈中藉匯率優勢站穩腳跟。像是半導體出口商,在美國需求旺時往往獲益匪淺。

美元貶值波及全球,但對台灣和香港這些貿易與金融高度國際化的地方,影響更為鮮明。從台幣和港幣的角度看清這些變化,對當地人來說是關鍵,能幫忙抓住機會避開陷阱。

美元走弱時,新台幣往往跟著升值,這對台灣是利弊參半。一邊是出口產業面臨挑戰,因為產品在海外變貴,利潤可能受擠壓——台灣經濟研究院的分析就強調,匯率變動對製造業的衝擊不小。但對消費者,這卻是好消息,帶來實際的消費和投資優勢:

香港的聯繫匯率讓港幣緊盯美元,在7.75到7.85兌一美元的範圍內運作。所以美元貶值,港幣對其他貨幣也跟著弱,但這穩定性在弱美元期帶來間接好處:

除了金融層面的波動,美元貶值還滲透到日常生活和國際貿易中,為許多人帶來切身的益處。從日常採買到國家層級的出口競爭,這種變化無所不在,值得細細品味。

對非美元國的買家,美元弱勢讓美元計價的進口貨變親民,因為本幣能換更多美元,成本自然降。譬如台灣人買美國手機或車子,台幣升值後價格可能鬆動,或有更大折扣。這不限實體,還包括網購海外品,讓節儉者大呼過癮。進口商也能藉低成本調價,提升競爭力,像是電子零件供應鏈就常見這種效應。

愛旅行的人會愛上美元貶值,尤其是去美國或美元掛鉤地如香港、沙烏地,本幣強勢讓當地花費縮水。同樣的飯店或交通,用更少台幣港幣就行,省下的錢能多買伴手禮或體驗。這不只省錢,還刺激旅遊業,因為低門檻吸引更多人出遊,帶動航空、飯店等復甦。

對出口國,這是天大好消息。美元貶值讓美國貨在全球更便宜,搶占市場優勢,從農產到高科技、設備,都能賣得更好。海外買家用更少本幣入手,訂單湧入,企業營收和就業跟著上揚。這正如國際貨幣基金組織(IMF)報告強調,美元匯率是貿易的核心驅動力。

弱美元環境下,黃金等傳統避險品光芒大放,而美國國債的玩法則需更細膩的判斷。這兩者互補,能幫投資人穩住陣腳同時追收益,視情況調整比重是關鍵。

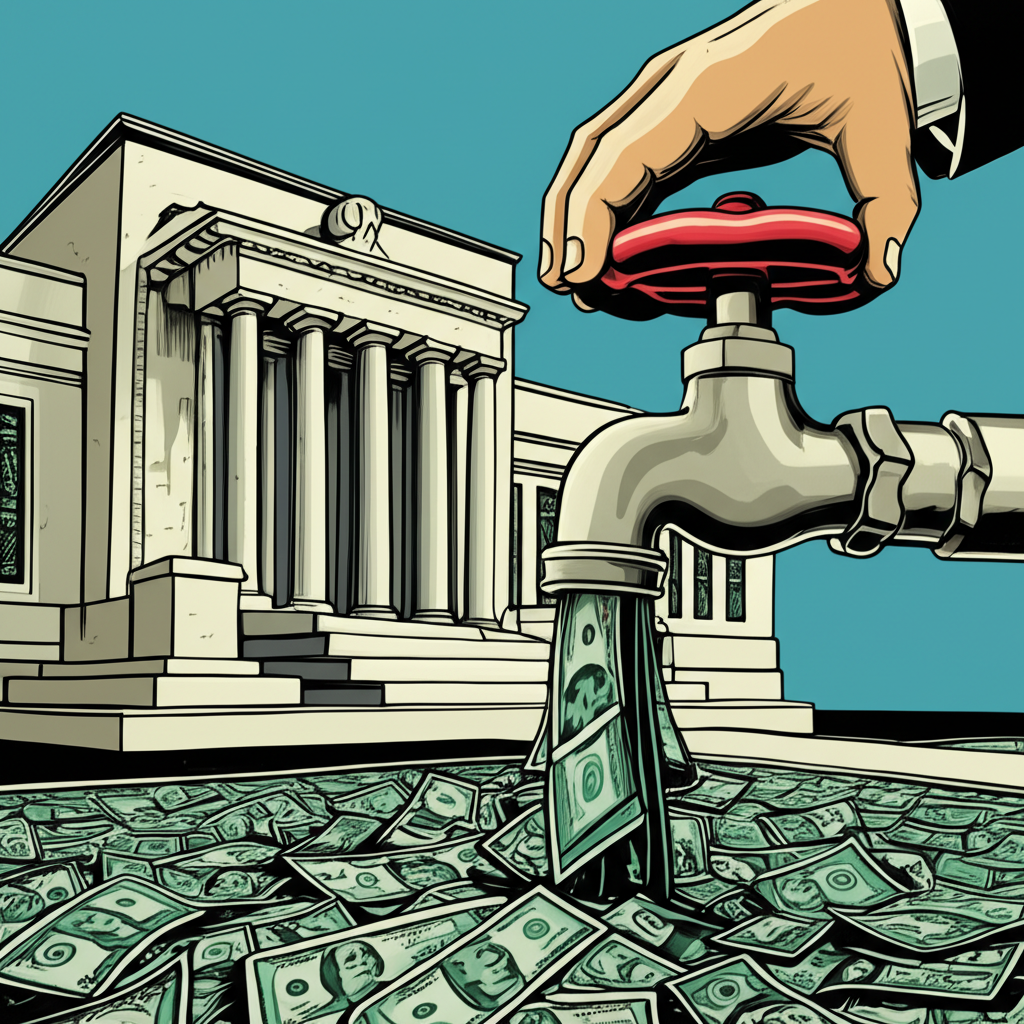

美元貶值對美債的衝擊多變。如果因經濟放緩,聯準會可能寬鬆降息,債價上漲殖利率跌,利好持有者。但若源於財政疑慮或通膨升溫,殖利率反可能走高,債價承壓。投資人得盯緊經濟數據、通膨動態和聯準會訊號。當低利率預期延續,或貶值壓抑通膨時,長天期美債能帶來穩定回報和價差;通膨高時,短債或TIPS更安全。核心在於辨識貶值根源及對利率的連動。

弱美元期,美債之外還有其他選項,能爭取更高報酬或更好風險控制:

| 資產類別 | 美元貶值下的潛在優勢 | 注意事項 |

|---|---|---|

| 高收益債券(垃圾債) | 若美元貶值伴隨全球經濟復甦,企業盈利改善,高收益債券的違約風險降低,且提供較高殖利率。 | 風險較高,需仔細評估發行方的信用狀況。 |

| 新興市場主權債 | 美元貶值減輕新興市場國家美元債務負擔,改善其財政狀況,提升債券吸引力。通常提供較高殖利率。 | 受地緣政治、國家信用風險影響大,匯率波動風險。 |

| 非美已開發國家主權債 | 若美元貶值是由於其他已開發國家經濟表現強勁,其主權債券可能因本幣升值而帶來額外收益。 | 殖利率可能較低,需關注各國央行政策。 |

黃金雖無利息,但在低利率和美元弱勢下,仍是對抗通膨的利器,也能緩衝組合波動。把美債和黃金當夥伴,依市場和個人耐受力調配,就能平衡避險與成長,尤其在不穩時期顯得重要。

美元貶值遠不止貨幣單一事件,它像一面鏡子,映照全球經濟的轉折,為各類人帶來機會與考驗。透過這篇探討,我們看到弱美元在投資、消費和貿易上,都藏著實在的潛力。

對投資人,這是檢討資產的好時機,轉向黃金、大宗、非美貨幣,或新興市場的股票債券,甚至出口企業股,都能從趨勢中獲利。台灣香港居民則享台幣升值下的旅行購物優惠,和港幣穩定帶來的海外間接紅利。貿易端,美元弱勢強化出口競爭,活絡全球流動。

不過,貨幣市場本就多變,貶值不會永續,受經濟數據、聯準會轉向或地緣事件影響。持續追蹤宏觀指標、各央行動態和數據趨勢,至關重要。依風險偏好和目標,靈活多元配置,是應對未來的上策。

洞悉貨幣脈動,不只抓短期機會,更是為長期財富鋪路。在弱美元時代,敏銳觀察、機動調整的人和企業,將更容易發掘隱藏寶藏,穩健累積資產。

美元貶值對普通民眾最直接的影響是購買進口商品和出國旅遊會變得更便宜。如果您的本國貨幣相對美元升值,那麼從美國或其他美元計價的國家購買商品或服務,包括電子產品、汽車、名牌服飾,以及前往美國旅遊的食宿交通費用,都會因匯率優勢而降低。

在美元持續貶值時,建議考慮以下調整:

台幣升值通常與美元貶值呈正相關。當美元走弱,相對地台幣就會走強。這對台灣的進出口企業來說,影響是雙面的:

除了黃金,以下資產在美元貶值期間也可能表現良好:

美元貶值趨勢的持續時間難以預測,它受多種宏觀經濟因素影響。判斷指標包括:

由於香港實行聯繫匯率制度,港幣與美元掛鉤,因此美元貶值意味著港幣也相對其他非美貨幣貶值。這會導致您持有的美元存款(以及港幣存款)在購買非美貨幣計價的商品或服務時,實質購買力會下降。例如,前往歐洲或日本旅遊會變得更貴,購買歐元或日圓計價的進口商品成本也會上升。因此,您的美元存款對非美元區資產的實質價值會縮水。

對於計畫出國留學或海外旅遊的人來說,美元貶值通常是利好。這意味著您的本國貨幣(如台幣或港幣)相對美元升值,您可以用較少的本國貨幣兌換到更多的美元。因此,在美國或與美元掛鉤的國家,您的學費、生活費、旅行費用、購物開銷等都會相對便宜,實質上提升了您的購買力。

美元貶值對美債市場的影響較為複雜。如果貶值是因為市場預期聯準會將降息,這通常會推高美債價格(因為利率下降),對現有美債持有者有利。但如果美元貶值是因對美國財政或通膨擔憂,則可能導致美債殖利率上升,價格下跌。投資美債是否為好選擇,取決於美元貶值的原因、通膨預期以及利率走向。在特定情況下,如預期聯準會維持低利率,美債仍可作為穩健的資產配置。

「貨幣貶值」是一個普遍概念,指任何一種貨幣相對於其他貨幣或黃金的價值下降。「美元貶值」則是特指美元相對於其他主要貨幣的價值下降。

聯準會通常不會直接干預外匯市場以影響美元匯率,但其貨幣政策會間接影響美元趨勢: