Address

304 North Cardinal St.

Dorchester Center, MA 02124

Work Hours

Monday to Friday: 7AM - 7PM

Weekend: 10AM - 5PM

股票市場變化快速,投資人總是想知道如何評估一家公司的股價到底值多少錢。這是每個想踏入投資領域的人都得面對的挑戰。本益比和股價淨值比就是兩種最常見的工具,能讓你快速看出股價是貴了還是便宜。它們不僅幫忙判斷市場對公司的看法,還能揭示公司真正的價值。學會用好這兩個指標,就能為你的投資計劃打下堅實基礎。不管你是剛入門還是老手,都值得把這些工具放進你的分析套件裡,做出更理性的決定。

談到股票估值,本益比總是第一個浮上心頭。它簡單卻強大,能直指公司賺錢能力和股價之間的連結。透過這個數字,你能感受到投資人對公司未來的信心有多強。接下來,我們一步步拆解它的含義、怎麼算,以及該怎麼解讀。

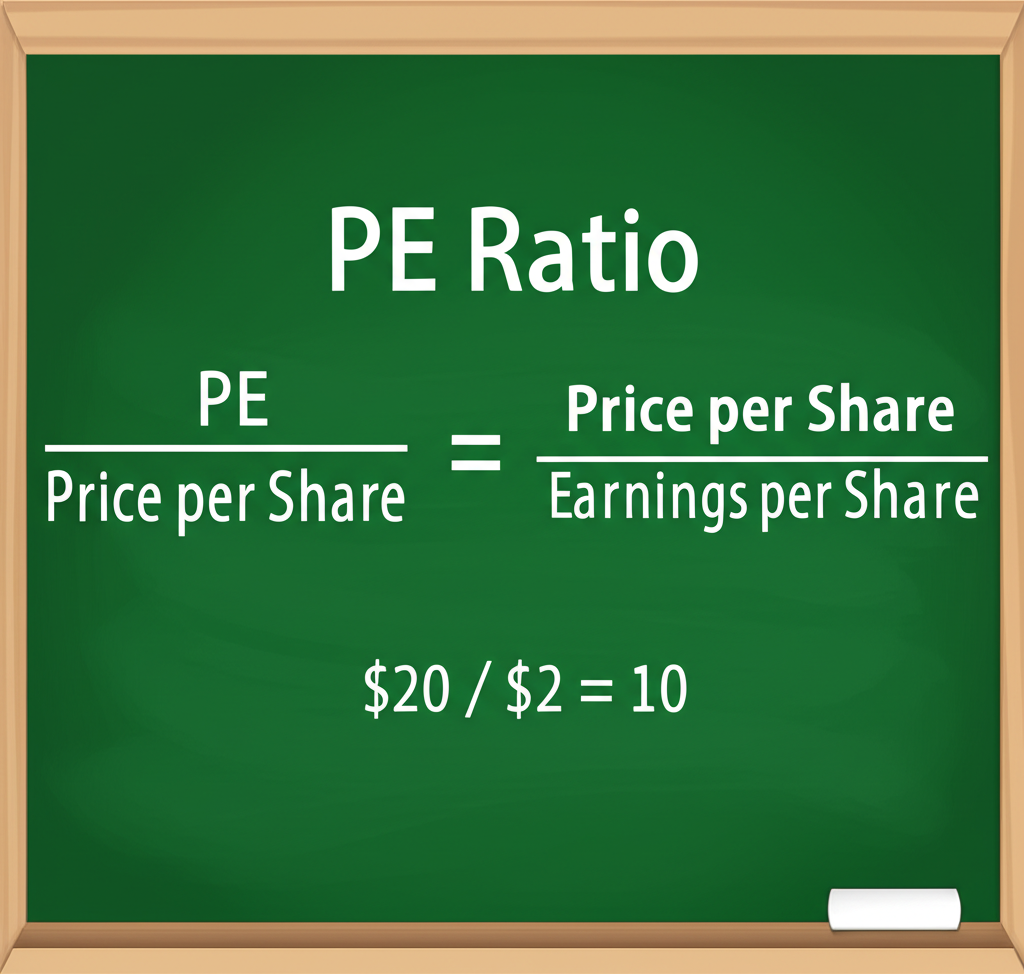

本益比簡單來說,就是股價除以每股盈餘的結果。它告訴你,投資人為了公司每賺到一塊錢,願意出多少錢買股票。想像一下,這就像在估計你需要多久才能從這筆投資中收回成本,前提是盈餘保持穩定。這個指標特別適合用在那些獲利穩定的企業身上,因為它能捕捉市場對成長前景的熱情。

計算本益比並不複雜,公式就是每股股價除以每股盈餘。股價是市場上最新的交易價,每股盈餘則來自公司過去四季或最近一年的總淨利,平均分到每股上。

舉個例子,假如某家公司股價是100元,每股盈餘有5元,那本益比就是20倍。這意味著,你得等20年才能靠盈餘回本,當然這只是粗略的說法。

本益比的數字大小,直接反映市場對公司未來的看法。高本益比往往表示大家看好公司會大賺特賺,所以願意多付錢;但也可能意味股價已經炒得太高,風險隨之而來。低本益比則可能顯示成長放緩,或是公司暫時遇上麻煩,但有時這正是撿便宜的好機會。

很多人以為本益比越高越棒,但這不對。高數字背後可能是高期望,如果公司沒達到,股價就可能大跌。低本益比也不見得是壞事,它可能只是市場過度反應,給了價值投資的空間。要真正懂它,得看更多背景。

光看本益比的數字是不夠的,得從幾個角度切入。產業不同,合理範圍就不同,高科技公司通常高一些,因為成長空間大。公司本身的成長速度、經濟景氣、同業水準、歷史數據,以及盈餘穩不穩定,都會影響判斷。舉例來說,科技股的本益比常在20倍以上,而傳統產業可能只要10倍就合理。這樣綜合看,才能避免誤判。

當本益比不夠用時,股價淨值比就派上用場。它專注在公司資產的帳面價值,幫你檢查股價是否和實際資產匹配。這種方法特別適合那些資產多、獲利起伏大的公司,讓你從另一個視角看清價值。

股價淨值比是股價除以每股淨值的比值,每股淨值就是公司總資產減掉負債後的股東權益,除以股數。它強調帳面上的資產價值,適合用在銀行、製造業等重資產企業,或是那些暫時虧錢但資產還在的公司。

公式很直白:每股股價除以每股淨值。每股淨值來自最新的股東權益數據,包括股本、盈餘等。

比方說,股價80元,每股淨值40元,那比值就是2倍。這表示投資人願意為每塊帳面資產出兩塊錢買股票。

高股價淨值比通常顯示市場相信公司能從資產中榨出更多價值,比如強大品牌或技術優勢;但也可能股價太貴。低比值則可能意味資產被低看,或公司運作有問題。

低比值不一定是好事,尤其是低到1以下,可能市場覺得公司前景暗淡,甚至資產有隱藏損失。但在景氣低谷,這有時是轉機的訊號,等經濟回溫就能翻身。

評估時,要看產業類型—重資產業如金融或房地產最適用。公司營運效率、ROE表現、同業比較、盈餘穩定度,以及資產品質,都很重要。輕資產公司如軟體業,帳面可能低估無形價值,所以比值參考有限。注意資產真實狀況,比如土地可能增值,設備卻可能貶值。

本益比和股價淨值比各有專長,一個看獲利,一個看資產。它們不是競爭,而是能互相補強,給你更立體的投資視野。讓我們比較一下,然後看怎麼實際用。

這兩個指標看的角度不同,本益比聚焦未來賺錢潛力,股價淨值比則盯著當前資產。以下表格總結它們的差別:

| 特性 | 本益比 (P/E Ratio) | 股價淨值比 (P/B Ratio) |

| :——— | :———————————————– | :———————————————– |

| **衡量重點** | 股價相對於「公司獲利能力」的倍數 | 股價相對於「公司資產價值」的倍數 |

| **核心概念** | 投資人為公司每賺一塊錢支付多少錢 | 投資人為公司每股的帳面資產支付多少錢 |

| **計算基礎** | 每股盈餘 (EPS) | 每股淨值 (BPS) |

| **適用公司** | 獲利穩定、可預測、成長型的公司 | 資產密集型、景氣循環、獲利不穩定或虧損的公司 |

| **優點** | 直觀反映市場對獲利成長的預期;易於理解 | 適用於獲利波動或虧損公司;反映公司清算價值 |

| **缺點** | 不適用於虧損公司(P/E為負);易受一次性損益影響 | 不適用於輕資產公司(無形資產價值未反映);資產品質難判斷 |

| **市場情緒** | 較易受市場對未來獲利預期影響,波動性可能較大 | 相對較不易受短期獲利波動影響,更側重長期資產價值 |

單用一個指標容易漏看重點,兩個合起來才能看全。以台積電為例,這家獲利穩的公司,本益比是主力,但股價淨值比能補充資產面的洞見。如果本益比合理卻股價淨值比低,可能資產沒被充分認可。

對於航運或鋼鐵等循環股,獲利大起大落,本益比常失真,股價淨值比就關鍵。在低谷買進低比值的股票,等景氣轉好往往有驚喜。虧損公司更該靠股價淨值比撐場面,看資產能不能支撐轉機。

總之,一高一低可能顯示市場信心,一低一低則需查是否低估。這樣搭配,就能抓到公司獲利和資產的完整圖像。

市場上很多人只盯一個數字,這是大忌。本益比適合穩定獲利公司,但虧損時就失效,還易被一次性事件騙。股價淨值比忽略成長和無形資產,帳面也可能被操縱。

記住,它們只是相對工具,不是絕對答案。成長股高本益比合理,因為未來盈餘會追上;高科技的股價淨值比高,也因無形價值大。總要多管齊下。

理論說了那麼多,現在來談怎麼實際操作。從查數據開始,到案例分析,再加其他指標,就能轉化成決策力。

在台灣,查這些數據很方便。公開資訊觀測站是官方首選,Yahoo奇摩股市則簡單易用,券商APP也整合好了。

1. **公開資訊觀測站 (台灣證券交易所官方網站):**

* 進入網站後,點選「基本資料」->「上市公司/上櫃公司」->「財務報表」->「綜合損益表」或「資產負債表」可查詢每股盈餘(EPS)與每股淨值(BPS)。

* 點選「個股資訊」-> 輸入股票代號或名稱 -> 即可在公司基本資料頁面看到即時的本益比與股價淨值比。

* **優點:** 官方數據,最為權威與即時。

* **步驟:**

1. 進入公開資訊觀測站網站。

2. 在左側選單選擇「基本資料」->「個股資訊」。

3. 輸入欲查詢的股票代號(例如:2330 台灣積體電路製造),按下「查詢」。

4. 在顯示的個股基本資料頁面,可找到「本益比」、「股價淨值比」等資訊。

2. **Yahoo奇摩股市:**

* 在搜尋框輸入股票代號或名稱。

* 進入個股頁面後,可在股價資訊下方找到「本益比」與「股價淨值比」。

* **優點:** 介面友善,資訊整合度高,易於操作。

* **步驟:**

1. 進入Yahoo奇摩股市網站。

2. 在上方搜尋框輸入股票代號(例如:2330),按下Enter鍵。

3. 進入台積電個股頁面後,向下捲動即可在「基本分析」區塊找到「本益比」和「股價淨值比」。

3. **各券商交易軟體/財經APP:** 大多數券商提供的交易軟體或手機APP,也都會整合這些基本財務指標,方便投資人即時查詢。

拿台積電來說,這是台灣股市的指標股。假設股價800元,每股盈餘35元,每股淨值150元,那本益比約22.86倍,股價淨值比5.33倍。

科技業本來就高,因為成長快。22.86倍在本業中中等,顯示AI等趨勢支撐信心,但要和歷史、同業比。如果低於高點且獲利續漲,就可能值得買。股價淨值比高,反映高ROE和無形優勢,如技術領先。總體看,這是市場給龍頭的溢價,但還得留意資本支出和全球景氣。

光靠兩個指標不夠,得加ROE看效率、ROA看資產利用、營業利益率看核心獲利、負債比率控風險、成長率預測未來、現金流查健康。別忘非財務面,如產業趨勢、競爭力、管理團隊和經濟大環境。這樣多角度看,才不會錯過真價值。

本益比和股價淨值比就像投資的雙翼,一個抓獲利,一個穩資產。它們幫你避開盲目追漲,找到合理價位。但記住,沒完美指標,得多結合產業、公司狀況、財務和宏觀因素。透過案例練習,你會更熟練。投資是長跑,善用這些工具,能讓你步步為營,提高勝算。

不見得。高本益比顯示市場看好未來成長,但如果公司達不到預期,股價容易回檔。這也可能意味股價已高估。要評估合理性,得看產業背景、公司成長力和同業情況。

不盡然。低於1的確可能表示低估,尤其資產優質時。但過低也許是市場擔憂前景、資產問題或經營困境。還是得配其他指標和產業分析。

無論如何,都不該單用,總要綜合考量。

其他有用指標有:

台灣用戶可從這些地方入手:

當然不會。產業差異大,像科技成長股本益比高,傳統業低;資產重產業如金融,股價淨值比更準,輕資產業則不然。這取決於模式、成長和資產結構。

虧損時本益比沒意義,轉看股價淨值比,從資產面評估價值。同時查現金流、負債和轉盈潛力。

小於1意味市值低於帳面資產,可能低估或市場悲觀,擔心資產無效或有損失。投資與否,要看資產品質、獲利改善和產業機會。

高PBR不一定好,過高易高估。它和ROE連動,高ROE公司效率好,市場給高評價。可用P/B = P/E × ROE公式看,顯示超額回報能力。