Address

304 North Cardinal St.

Dorchester Center, MA 02124

Work Hours

Monday to Friday: 7AM - 7PM

Weekend: 10AM - 5PM

TLAC債券,全稱總損失吸收能力,是一種專門針對全球系統性重要銀行設計的債務工具。它的主要作用是,在銀行遭遇嚴重危機時,能夠透過自身結構來承擔損失,而不必依賴公共資金來紓困。這種安排大大提升了銀行的自我應對能力,成為守護整個金融系統不崩潰的重要屏障。

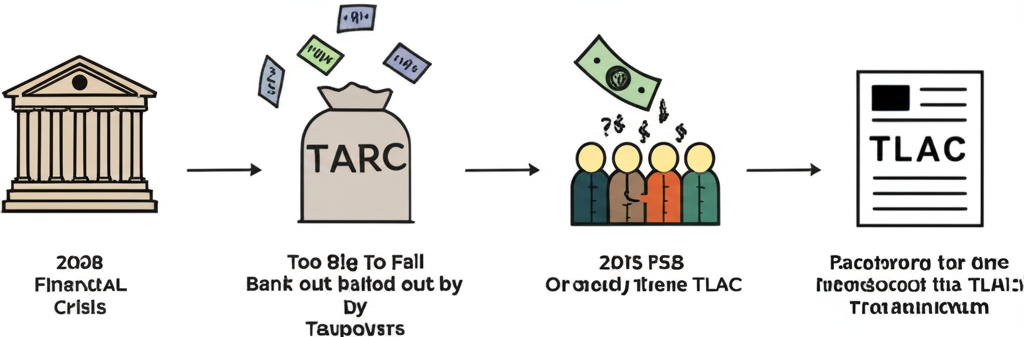

這種債券的出現,源自2008年那場席捲全球的金融風暴。那次危機中,許多體量龐大、影響深遠的金融機構瀕臨崩潰邊緣,各國政府只好注入巨額稅金來挽救局面,這不僅帶來沉重的財政負擔,還引發廣泛的公眾不滿。為了防止類似事件再度上演,金融穩定委員會在2015年提出TLAC框架,規定這些系統性銀行必須準備充足的相關工具。這樣一來,當危機來臨時,就能有序進行重組或清算,避免波及更廣的經濟領域。自2019年起,這項框架逐步在世界範圍內推行,成為國際金融監管體系的基石。

全球系統性重要銀行指的是那些規模巨大、業務盤根錯節,並與國際金融網絡緊密相連的機構。如果它們倒下,將對全球經濟和市場造成毀滅性打擊。金融穩定委員會每年會評估並公布這些銀行的清單。由於它們在全球金融中的樞紐地位,維持其穩定性就顯得格外迫切。於是,監管當局要求這些銀行額外持有資本緩衝,也就是TLAC工具,用來對抗潛在威脅。透過這種方式,TLAC讓這些「大到不能倒」的銀行在破產風險逼近時,能夠將損失轉移給股東和特定債權人,而不是讓納稅人埋單,從根本上減輕系統性風險的壓力。

TLAC債券最突出的特點,就是在特定情況下,能夠被監管機構要求執行本金減記或轉換成股權。這表示,當銀行陷入危機,債券持有者可能會直接承受本金縮水,或者債權轉為銀行股權,從而將損失留給投資者自己處理,而不是推給社會大眾。這種巧妙的設計,正是TLAC債券損失吸收機制的核心,讓銀行危機中的損害能夠就地消化。

在損失吸收能力方面,當發行銀行財務吃緊、符合預設觸發條件時,TLAC債券就會啟動相關程序。通常有兩種途徑:

此外,TLAC債券往往具備較高的債務次級性。在銀行清算程序中,它的償付順位低於普通無擔保債務,但高於普通股。這一層級安排強化了它的損失吸收功能,確保在損失發生時,持有者優先消化衝擊。

至於觸發條件,則緊扣銀行的財務指標,例如普通股權益第一類資本比率跌破特定水平,或者監管機構判定銀行已無法維持營運。這些門檻的設定,目的是在危機初期就介入,防止事態雪上加霜。

TLAC債券還強調長期性和相對穩定的流動性,通常設定較長的到期期限,如五年、十年或更久,有些甚至是永續型。這種結構幫助銀行長期符合監管標準。不過,因為其設計複雜且針對特定投資對象,二級市場的交易活躍度可能不算高,尤其在動盪期。

TLAC債券和應急可轉債都是銀行用來消化損失的次級債務,但它們在目的、監管基礎和觸發方式上差異明顯。以下表格概述了主要比較點:

| 特徵 | TLAC債券 | CoCo債券 (應急可轉債) |

|---|---|---|

| 主要目的 | 滿足G-SIBs的「總損失吸收能力」監管要求,確保銀行有序處置,避免納稅人負擔。 | 作為銀行補充資本(通常是AT1或Tier 2資本)的工具,強化資本適足率。 |

| 發行主體 | 主要由全球系統性重要銀行 (G-SIBs) 發行。 | 任何有補充資本需求的銀行皆可發行。 |

| 監管框架 | 由FSB制定,屬於宏觀審慎監管工具,強調整體金融穩定。 | 由巴塞爾協議III框架規範,屬於微觀審慎監管工具,強調單一銀行資本適足。 |

| 損失吸收方式 | 本金減記或轉換為股權,旨在吸收足夠損失以支持銀行重組。 | 主要為本金減記或轉換為股權,旨在補充銀行資本。 |

| 觸發條件 | 通常與銀行「無法持續經營點」(Point of Non-Viability, PONV)或主管機關處置決策相關。 | 通常與銀行普通股權益第一類資本(CET1)比率下降至預設門檻相關。 |

| 清償順位 | 通常高於股權,但低於CoCo債券及其他次級債務(若CoCo債券被計入更高級別的資本)。 | 通常為額外第一類資本(AT1)或第二類資本(Tier 2),清償順位在TLAC債券之下(若TLAC債券被計入更高級別的資本)。 |

簡單來說,TLAC債券更注重整體戰略層面,針對「大到不能倒」議題提供全面解決方案。相比之下,CoCo債券則更靈活,專注於個別銀行的資本強化。雖然兩者共享損失吸收的理念,但TLAC的規範更嚴格,形成了金融穩定更堅實的後盾。

憑藉獨特的損失吸收設計,TLAC債券被視為高風險投資產品。潛在買家在入手前,務必全面審視並衡量這些隱憂。

在台灣,一般民眾無法購買TLAC債券,但對具備專業背景和強大風險耐受力的機構或高淨值人士來說,這類產品或許能帶來較高回報,以匹配其風險水準。經驗豐富的投資者在審核時,通常遵循以下步驟:

1. 發行銀行信用分析:仔細檢視銀行的財務報表、評級、經營模式、管理團隊和風險控制。特別留意資本比率、資產品質、盈利能力和現金流。

2. 債券條款細節:通讀發行文件,聚焦觸發門檻、吸收方式、減記或轉換細則、利息延遲規定,以及償付順位。

3. 監管環境評估:考察銀行所在地區的法規和處置規則。各地TLAC執行細節不同,例如歐盟的銀行復甦與處置指令就對此有明確指引,影響實際運作。

4. 市場定價與溢酬:檢查收益率是否合理補償風險。與同級債券比較,能看出是否值得入手。高收益率往往反映市場對風險的認知。

5. 多元化配置:即便專業人士,也應將TLAC視為組合中的高風險元素。搭配其他資產分散持倉,能緩解單一暴露帶來的衝擊。

為了更具體,例如像摩根大通或匯豐這樣的G-SIBs發行的TLAC債券,投資人常會參考其過往危機應對紀錄,來判斷未來穩定性。

鑑於TLAC債券的複雜度和高風險,台灣金融監督管理委員會嚴格限制其流通。目前,台灣明確禁止向一般投資人推銷這類產品,目的是避免散戶因不熟悉而遭受重大損失。金管會認定,這些債券的本金喪失可能性過高,超出多數民眾的理解和承受範圍。

在國內,TLAC債券多限於專業機構或資深投資者之間流通,他們擁有更強的風險管理資源和知識。這些人通常經由國際市場、海外銀行或專屬財富服務來接觸。

有趣的是,亞洲其他地方的做法有所差異。比如香港金融管理局對本地G-SIBs施加TLAC要求,並准許合格專業投資者參與。這凸顯各經濟體在金融穩定與開放間的平衡之道。根據金融穩定委員會的報告,全球主要地區正逐步落地TLAC,但細節會因本地條件調整。

在當今銀行監管體系中,TLAC債券扮演樞紐角色。它不僅強化資本儲備,還直接提升資本適足率。依據巴塞爾協議III,銀行需保有足量資本對抗風險,而TLAC作為可吸收損失的次級債務,正是資本架構的關鍵一環。

TLAC的出現,等於為銀行加設外部防線。當核心資本如普通股權益第一類資本開始耗損,TLAC的機制就會介入,提供私人投資者承擔的緩衝。這層保護讓銀行在求助公帑前,有機會自救,從而提升資本適足率的品質,避免系統性危機擴散。

從更廣視角來看,TLAC改變了銀行的運作習慣。為了達標,它們需發行更多此類工具,這迫使銀行在定價和風險把控上更精準。由於發行成本較高(需高收益率吸引買家),銀行會積極優化資產負債,降低暴露,進而提升整體金融韌性。如國際清算銀行的文件所述,巴塞爾委員會持續推動資本和流動性改革,TLAC正是其中要角。以2016年歐洲銀行壓力測試為例,許多G-SIBs透過TLAC強化資本,成功通過考驗。

TLAC債券是全球監管機構為防範銀行危機量身打造的利器,標誌著金融穩定機制的躍進。透過強制全球系統性重要銀行持有充足總損失吸收能力,TLAC確保危機時刻損失由投資者內部消化,而非轉嫁給公眾,從而瓦解「大到不能倒」的道德隱患。

對專業投資者而言,這類債券開啟高風險高回報的門徑,但需配以深入分析和嚴格風控。其本金減記或股權轉換的潛在衝擊,讓它僅適合成熟玩家。

對台灣一般民眾來說,禁售規定是明智護航,免於不當風險。熟悉TLAC運作,不只加深對金融結構風險的洞察,還提醒大家,追逐收益時,風險評量與法規遵循缺一不可。TLAC債券體現了當代金融為打造更堅韌、負責任環境的持續努力。

TLAC的全名是總損失吸收能力。其核心功能是在全球系統性重要銀行遭遇危機時,透過本金減記或轉換為股權來吸收損失,避免依賴納稅人資金紓困,從而維護金融穩定。

主要差異在於損失吸收機制。一般債券在發行人破產時,通常享有較高償付順位,且無強制減記或轉換股權的規定。TLAC債券則在特定觸發條件下,本金可能被減記或強制轉換為股權,讓投資者承擔損失。

G-SIBs因其龐大規模、複雜業務和全球金融連結,一旦崩潰會引發系統性災難。TLAC債券是專為這些銀行設定的監管措施,確保危機時有內部資源吸收損失,化解「大到不能倒」的困境。

當發行銀行達到危機門檻(如資本適足率低於規定或被認定無法持續營運)時,機制自動啟動。本金減記會削減債券面值,導致投資者損失本金;轉換為股權則將債券變成普通股,讓持有者轉為股東。

兩者皆為銀行損失吸收工具,但目的與框架不同。TLAC是宏觀審慎要求,針對G-SIBs系統風險,觸發多與無法持續經營點相關。CoCo則是微觀工具,用來補充資本,觸發依銀行資本比率,且償付順位可能有別。

主要風險包括:本金損失風險(可能部分或全部損失本金)、轉換為股權風險(變為股東後股價波動)、流動性風險(市場交易量低,難以變現)、信用風險(發行銀行財務狀況惡化)、利率風險(受市場利率影響)及法規變動風險(監管政策調整)。

因TLAC的高風險性(如本金損失可能),台灣主管機關禁止向一般投資人銷售,以保護其免受重大損失。專業投資人(如機構或高資產客戶)可經由境外機構或國際市場,在評估風險後參與。

TLAC債券融入銀行資本結構,提供額外損失吸收層,在核心資本耗損後介入,幫助滿足巴塞爾協議III的資本適足率標準,提升銀行整體穩健度。

發行TLAC有助銀行符合監管、強化抗風險力,對長期信用正面。但因其次級性和吸收機制,TLAC債券本身的評級通常低於銀行優先無擔保債務。

TLAC由金融穩定委員會制定為國際標準,但各國實施時會依本地法規、市場和銀行特徵調整細則,如合格工具類型、最低比例和觸發定義等,可能有差異。